メニュー

監修福岡法律事務所 所長 弁護士 谷川 聖治弁護士法人ALG&Associates

配偶者の連れ子に対して、実の子以上の愛情を抱いている方も少なくないでしょう。しかし、配偶者の連れ子には、基本的に相続権がありません。 相続財産を遺したいのであれば、そのための対策をする必要があります。ただし、相続が開始された後について、配慮しておくべきことがあります。 本記事では、配偶者の連れ子に相続財産を遺す方法や、相続させる場合の注意点等について解説します。

来所法律相談30分無料・通話無料・24時間予約受付・年中無休

0037-6030-14231

メールお問い合わせ

※法律相談は、受付予約後となりますので、直接弁護士にはお繋ぎできません。 ※国際案件の相談に関しましては別途こちらをご覧ください。 ※事案により無料法律相談に対応できない場合がございます。

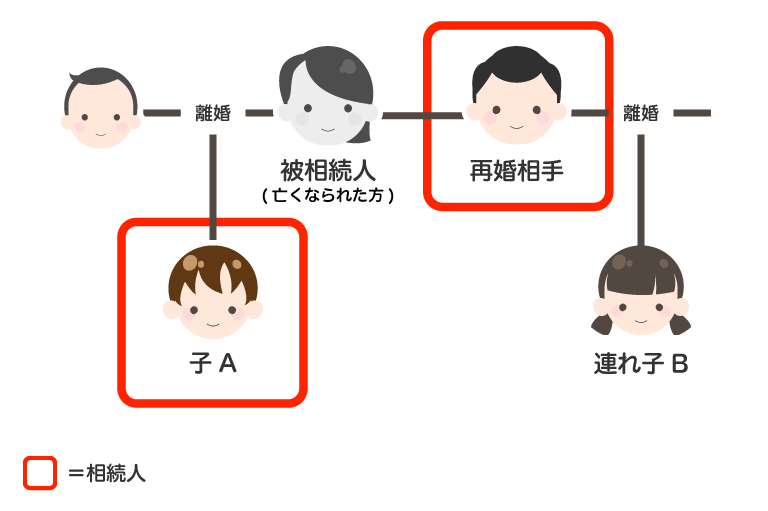

被相続人が再婚した相手の連れ子には、基本的に相続権がありません。 図において、被相続人には離婚した前夫との間に実子がいますが、前夫と離婚しても実子の相続権は失われません。 そのため、相続人は再婚相手と子Aになります。子Bは相続人になりません。 法定相続人について詳しく知りたい方は、以下の記事をご覧ください。

合わせて読みたい関連記事

連れ子に自分の財産を遺す方法として、主に以下のようなものがあります。

これらの方法について、次項より解説します。

連れ子と養子縁組を行えば、連れ子は被相続人が亡くなったときの法定相続人になります。 一般的に、連れ子には親の再婚相手との血縁関係がないものの、養子縁組すれば法律上の子になるため、相続権は実子と同じ扱いとなります。 養子は、法定相続取り分についても実子と同じ割合です。法定相続分とは、民法によって定められた相続財産の取り分の目安です。 被相続人に配偶者と実子1人、養子1人がいた場合、法定相続分は次のようになります。

| 相続人 | 法定相続分 |

|---|---|

| 配偶者 | 1/2 |

| 実子 | 1/4 |

| 養子 | 1/4 |

法定相続分や養子の相続権について知りたい方は、以下の各記事をご覧ください。

遺言書を作成すれば、連れ子に財産を遺すことができます。 養子縁組せずに遺言書を作成する場合には、「〇〇(財産)を連れ子に遺贈する」と記載する必要があります。 連れ子は法定相続人でないことから、遺言書に「〇〇(財産)を連れ子に相続させる」とは記載しないように注意しましょう。 また、遺言書を作成するときには、法定相続人の遺留分に気をつけましょう。遺留分とは、兄弟姉妹以外の法定相続人が有する、相続財産の最低限の取り分です。 遺留分を侵害すると、法定相続人と連れ子の間で激しい争いを引き起こしてしまうおそれがあります。 遺言書の書き方について知りたい方は、以下の記事をご覧ください。

合わせて読みたい関連記事

生前贈与とは、生きているうちに行う贈与のことです。 生前贈与を行っても、年間110万円までは、贈与税はかかりません。そのため、この金額の範囲内で、数年かけて生前贈与を行う必要があります。 ただし、贈与は双方の合意により成立する契約です。そのため、連れ子の口座を勝手に作り、一方的に振り込むような行為は生前贈与だと認められないおそれがあります。 生前贈与を行うためには、なるべく贈与契約書を作成するようにしましょう。

遺言書には種類があり、代表的な形式は自筆証書遺言と公正証書遺言です。 このうち、自筆証書遺言は、財産目録を除く全文を自分で書かなければならないため、形式不備による無効のリスクが高くなってしまいます。 一方で、公正証書遺言は公証人が作成するため、形式の不備による無効のリスクは低くなっています。 そのため、作成費用はかかってしまいますが、公正証書遺言の方が有効な遺言の作成ができる可能性が高いです。 遺言書の種類や効力について詳しく知りたい方は、以下の記事をご覧ください。

合わせて読みたい関連記事

配偶者の連れ子と養子縁組すれば、法定相続人が増えることによって相続税の基礎控除が増額されます。 また、養子になった連れ子は、相続税の2割加算の対象外となります。 しかし、実子がいる場合、相続割合が下がることについて不満を抱き、トラブルになるおそれがあります。また、連れ子と不仲になっても、離縁するためには連れ子の同意が必要となります。 養子縁組のデメリットを避けるために遺贈等の手段を用いると、連れ子の相続税が2割加算される等のデメリットが発生するため、慎重に検討しましょう。 以下の条件で、連れ子と養子縁組したケースと、しなかったケースの相続税額を表にまとめたのでご確認ください。

・相続人または受遺者は、配偶者と実子1人、配偶者の連れ子1人

・相続財産の価額は1億円

・連れ子が相続または遺贈によって受け取る相続財産は2500万円

| 養子縁組した連れ子が相続した | 養子縁組しなかった連れ子が遺贈を受けた | |

|---|---|---|

| 基礎控除額 | 3000万円+(600万円×3)=4800万円 | 3000万円+(600万円×2)=4200万円 |

| 基礎控除を差し引いた相続財産 | 1億円-4800万円=5200万円 | 1億円-4200万円=5800万円 |

| 相続税の総額 | (2600万円×15%-50万円)+(1300万円×15%-50万円)+(1300万円×15%-50万円)=630万円 | (2600万円×15%-50万円)+(2600万円×15%-50万円)=680万円 |

| 連れ子にかかる相続税 | 630万円×1/4=157万5000円 | 680万円×1/4×1.2=204万円 |

本人が亡くなった時点で、既に再婚相手が亡くなっている場合、その子供である連れ子が再婚相手を代襲相続して、本人を相続することも理論上あり得ます。 つまり、生前の手続きを特段行わなくても、最終的には、連れ子が相続することになる可能性があります。しかし、人が亡くなる順番や時期を正確に予測することは極めて困難なので、生前に対策を行うようにしましょう。 代襲相続について知りたい方は、以下の記事をご覧ください。

合わせて読みたい関連記事

連れ子に相続させたくない場合、以下のような方法が考えられます。

再婚相手の連れ子に相続させない方法について、さらに詳しく知りたい方は以下の記事をご覧ください。

合わせて読みたい関連記事

配偶者の連れ子に財産を遺す方法として養子縁組があります。 連れ子を養子にすると、相続税を抑えられる可能性もあります。しかし、実子との相続争いのリスクを高めるおそれもあります。 養子縁組によらず、遺贈等の手段を用いるとしても、遺言書の有効性を巡る争いを引き起こしかねません。 そこで、相続財産を連れ子に遺す方法を検討している方は弁護士にご相談ください。弁護士であれば、相続財産を遺すための、より良い方法についてアドバイスをすることが可能です。 状況によっては、生命保険を利用する方法等、様々な対策について考える必要があります。幅広い知識を有する私たちに、ぜひ一度ご相談ください。