メニュー

監修福岡法律事務所 所長 弁護士 谷川 聖治弁護士法人ALG&Associates

大切なご家族を見送る際に避けて通れないのが「葬儀費用」の問題です。 一般的には喪主が負担することが多いものの、相続人で分担したり、相続財産から支払ったりするケースもあります。 葬儀費用は相続税の計算において「葬式費用」として控除できるため、正しく申告すれば相続税の負担を軽減できる可能性があります。 この記事では、葬儀費用の負担者、相続財産からの支払い方法、そして相続税の控除を受けるためのポイントについて解説します。

来所法律相談30分無料・通話無料・24時間予約受付・年中無休

0120-177-048

メールお問い合わせ

※法律相談は、受付予約後となりますので、直接弁護士にはお繋ぎできません。 ※国際案件の相談に関しましては別途こちらをご覧ください。 ※事案により無料法律相談に対応できない場合がございます。

葬儀費用の負担者について、法律上の決まりはありません。 葬儀費用は相続債務ではないため、相続人に法的な支払い義務が生じることもありません。 実務上は、相続人同士で話し合い、誰がどの程度負担するかを決めるのが一般的です。 配偶者や長男などの喪主が全額負担するケースが多いものの、あくまで慣習に基づくものです。 相続人で分担したり、喪主とは別に施主を立て、施主が負担することもあります。相続人全員の同意があれば、相続財産からの支払いも可能です。 葬儀費用は高額になりやすく、負担をめぐるトラブルも多いため、事前に親族で話し合い、負担方法を明確にしておきましょう。

葬儀費用の負担者は法律で定められていませんが、一般的には喪主が負担すると考えられています。 これは、喪主が葬儀の規模や形式を決定する立場にあるためです。 ただし、相続人との話し合いで、相続財産から支払う、相続人間で分担するといった合意に至れば、喪主が全額負担する必要はありません。相続人から葬儀費用を出してもらうためには、相続人との交渉が求められるため、事前に葬儀の内容や費用について話し合っておくことが重要です。

葬儀費用の負担者について、以下のように、「喪主」と判断したものと「相続人または相続財産」と判断したものがあります。

【平成23年(ネ)第968号 名古屋高等裁判所 平成24年3月29日判決】

[事案の概要] この裁判例は、被相続人の兄弟にあたる控訴人が、被相続人の葬儀を主宰し、支出した葬儀費用等について、被相続人の子にあたる被控訴人らに対して、不当利得返還請求として請求したものです。

[裁判所の判断] 裁判所は、被相続人が生前に葬儀に関する契約をしておらず、また、相続人や関係者の間で事前の取り決めがない場合には、葬儀費用は追悼儀式を主宰する者が負担するのが相当であるとしました。そして、本件については控訴人が追悼儀式の主宰者であるから、控訴人において葬儀費用を負担すべきであり、控訴人が被控訴人に葬儀費用を請求する法的根拠がないとして、控訴を棄却しました。

【平成17年(ワ)第19438号 東京地方裁判所 平成20年4月25日判決】

[事案の概要] この裁判例は、被相続人が遺言書により子である被告に全財産を相続させたため、被告以外の被相続人の子や孫及び曾孫が原告となって、遺留分を請求したものです。

[裁判所の判断] 裁判所は、葬儀にかかった金額から香典の金額を差し引いた約80万円を葬儀費用とした上で、その金額を相続債務の一部として相続財産の金額から差し引きました。

葬儀費用を相続財産から支払うことは可能です。 葬儀が被相続人の死亡に伴い必然的に発生する費用と考えられているためで、相続税の計算でも葬儀や火葬、納骨に関する費用は債務控除の対象となります。 ただし、相続財産から支払う場合は、相続人全員の合意を得ることが不可欠です。相続財産は共有財産であり、一部の相続人が自由に処分することはできないからです。 また、社会的身分に照らして不相応な高額葬儀を行うと、民法921条に基づく単純承認とみなされ、相続放棄ができなくなるおそれがあるため注意が必要です。相続財産から葬儀費用を出す場合は、領収書や明細を保管し、相続人同士で情報を共有することがトラブル防止のポイントです。

葬儀費用は被相続人の預貯金から支払うことができますが、注意点があります。 銀行に口座名義人の死亡が伝わると口座は凍結され、通常の引き出しはできなくなります。 凍結前にカードで引き出すことは物理的に可能ですが、他の相続人から使い込みを疑われたり、相続財産を処分したとみなされて相続放棄ができなくなるリスクがあります。そのため、凍結前の引き出しは避けるべきです。 凍結後に預貯金を引き出すには、預貯金の仮払い制度を利用するか、遺産分割協議で預貯金のみを先に分割する方法があります。 なお、相続税の計算では、葬儀費用を遺産額から控除でき、税負担を軽減できます。ただし、対象は通夜や告別式、火葬など葬儀に直接関係する費用に限られ、香典返しや墓石などは含まれません。誤申告を防ぐため、領収書を保管し、控除対象を事前に確認しましょう。

預貯金の仮払い制度とは、相続財産である被相続人名義の預貯金について、法定相続人が一定の金額を引き出すことができる制度です。この制度は、民法改正により2019年7月1日から利用できるようになっています。 仮払いを受けられる預貯金の上限額は、各金融機関につき次の①②のうち低い方の金額です。

この金額では足りない場合には、家庭裁判所に申し立てて仮処分を受けることにより、預貯金の仮払い制度では賄いきれない具体的な資金需要を満たす額の預貯金の引き出しが認められる可能性があります。 しかし、裁判所での手続きは煩雑であり、慣れない人にとっては利用するハードルが高いため、遺産分割協議をなるべく早く成立させるのが望ましいでしょう。 相続財産である預貯金の仮払い制度について、さらに詳しく知りたい方は以下の記事をご覧ください。

合わせて読みたい関連記事

死亡保険金を受け取っていれば、葬儀代の支払いのために使うことができます。死亡保険金は受取人固有の財産なので、遺産分割によって分配する必要はありません。 葬儀費用に充てるためには、被相続人が亡くなったらすぐに支給される保険商品を選んでおき、葬儀を主宰してほしい人を受取人に指定しておくべきでしょう。 なお、保険金がかなり高額で、保険金が遺産に占める割合が過大であり、相続人間に著しい不平等を生じさせているといえるような場合には、例外的に死亡保険金が相続財産として扱われることがあります。 生命保険金の請求について知りたい方は、以下の記事をご覧ください。

合わせて読みたい関連記事

相続財産には相続税がかかります。しかし、葬儀費用は相続財産から控除できるので、相続税の支払いを抑えることができます。 葬儀費用を控除できるのは、人が亡くなったときに葬儀を行うのは必然的なことだと考えられているからです。 ただし、葬儀にかかった費用等をすべて控除できるわけではありません。 控除できる費用とできない費用がある点に注意しましょう。

葬儀費用として相続財産から控除できるのは、一般的に葬儀に欠かせないとされているもののための費用です。 控除できる費用として、以下のようなものが挙げられます。

葬儀費用として相続財産から控除できないのは、控除対象の費用とは異なり、必ずしも葬儀に欠かせないとはいえない費用です。 控除できない費用として、以下のようなものが挙げられます。

相続税にも強い弁護士が豊富な経験と実績であなたをフルサポート致します

メールでのご相談受付

メールでお問い合わせ※法律相談は、受付予約後となりますので、直接弁護士にはお繋ぎできません。

※国際案件の相談に関しましては別途こちらをご覧ください。

※事案により無料法律相談に対応できない場合がございます。

葬儀費用は、相続財産の金額から差し引くことができます。 例えば、葬儀費用が200万円であるケースについて例を挙げると以下のようになります。

| 法定相続人 | 配偶者のみ |

|---|---|

| 相続財産の評価額 | 4000万円 |

| 葬儀費用 | 200万円 |

相続税の基礎控除額は次の式で計算します。

基礎控除額=3000万円+(600万円×法定相続人の数)

以上のことから、このケースにおける課税対象額は次のとおりです。 課税対象額=4000万円-{3000万円+(600万円×1)}-200万円=200万円 相続税の計算方法について詳しく知りたい方は、以下の記事をご覧ください。

合わせて読みたい関連記事

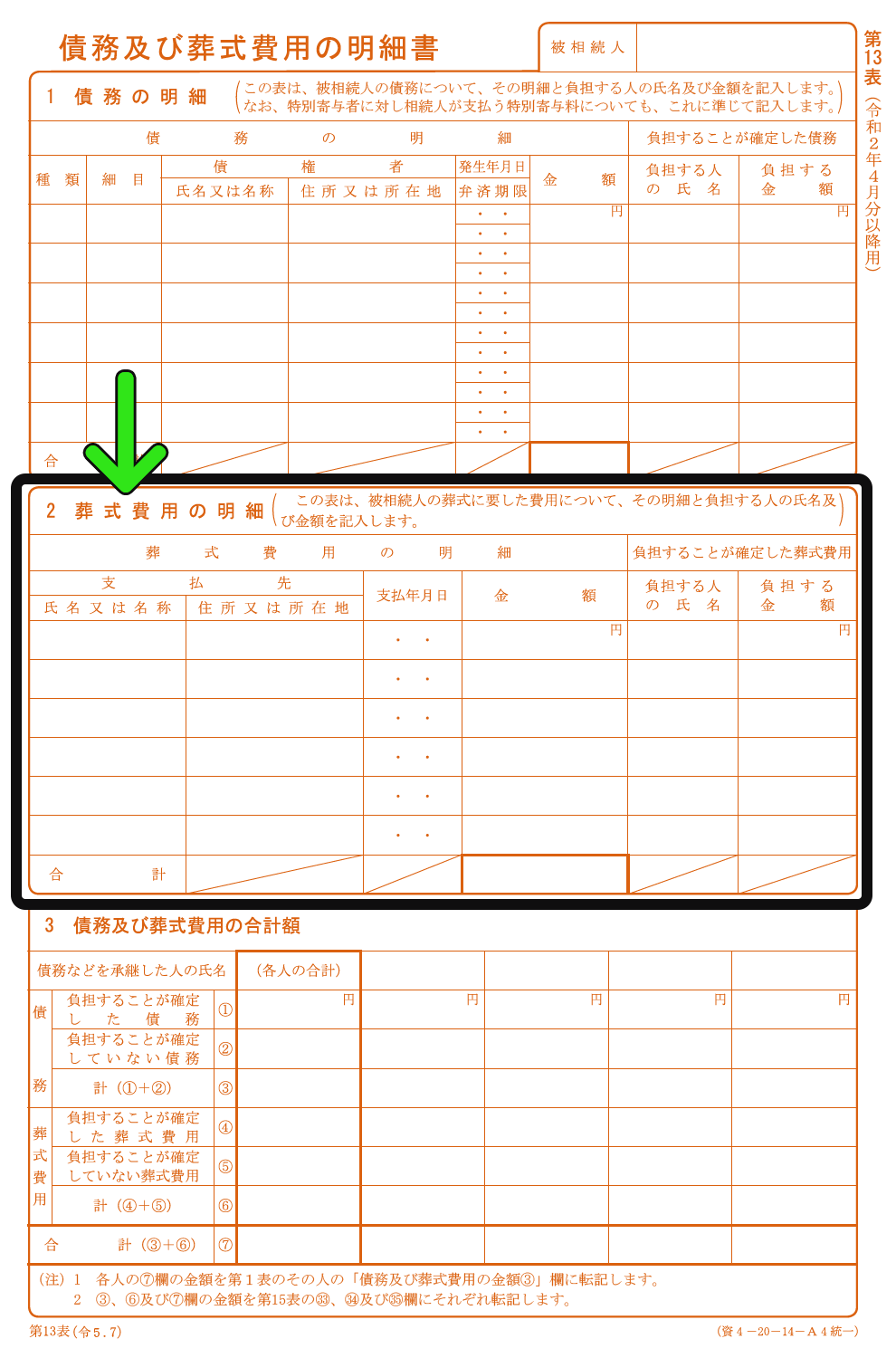

葬儀費用を申告するための書式は決められており、相続税の申告書のうち、第13表「債務及び葬式費用の明細書」を使用します。 この書式は税務署で入手することや、国税庁のサイトからダウンロードすることができます。 書式を入手したら、「2 葬式費用の明細」に以下のような項目を記載します。

葬儀費用を負担するのが1人であれば、葬儀費用の明細の金額欄と、この金額のうち、各負担者が負担する金額欄に記載する金額は同額となります。 また、「3 債務及び葬式費用の合計額」の「葬式費用」に、「負担することが確定した葬式費用」「負担することが確定していない葬式費用」を記載します。それらを合算した金額が控除額となります。 令和5年(2023年)用の書式は、国税庁のこちらのページからダウンロードできるのでご利用ください。

相続税の申告書等の様式一覧(令和7年分用)令和7年(2025年)以前に亡くなられた場合は以下のURLから該当の年を探してご利用ください。([申請書様式・記載要領]のところにある「相続税の申告書等の様式一覧(令和○年分用)がテンプレートになります」)

相続税の申告手続き|国税庁葬儀費用を申告するときには、基本的に領収書やレシート等を添付する必要があります。そのため、葬儀会社や飲食店等の領収書やレシートは必ず保管しましょう。 しかし、葬儀に伴って支払うお布施等については一般的に領収書等が発行されません。領収書等のない支出については、以下のような項目についてメモしておけば控除してもらうことが可能です。

ただし、上記項目を記載したメモがあるからといって、必ずしも控除されるものではなく、メモに記載された計上額が高額になっていると、税務調査の対象となるおそれがあり、税務署は費用の水増しや架空計上を厳しくチェックしています。そのため、これらの行為を決して行ってはいけません。

相続財産から葬儀費用を支払っても、基本的には相続放棄することができます。 通常の場合、相続財産を一部でも使ってしまうと単純承認したとみなされるため、相続放棄できなくなってしまいます。しかし、葬儀は必要性の高い社会的な儀式だと考えられるので、例外として相続放棄が可能となります。 ただし、被相続人の社会的地位や身分等に相応な葬儀でなければなりません。あまりにも豪華な葬儀を行ってしまうと、相続放棄が認められなくなるおそれがあります。 また、通常の規模の葬儀を行ったとしても、領収書を受け取って保管する等の対応が必要です。 相続放棄について詳しく知りたい方は、以下の記事をご覧ください。

合わせて読みたい関連記事

香典は参列者が故人への弔意を示すために贈る金品です。法律上は喪主への贈与とされ、相続財産には含まれず相続税もかかりません。ただし、社会通念を超える高額な香典は贈与税の対象になる可能性があります。 香典は分配請求できず、葬儀費用を差し引いて余った分は、一般的に喪主が自由に使えると考えられています。 しかし、葬儀費用や香典をめぐるトラブルは多く、「香典が葬儀費用を上回ったのに説明がない」「立て替えた葬儀代を他の相続人が負担しない」といったケースが多発しています。 防止策として、事前に家族で葬儀費用の負担や香典の扱いを話し合い、遺言書に「葬儀費用は遺産から支払う」「香典は喪主が取得する」などと明記しておくと安心です。

一般的な葬儀費用は200万円程度かかるため、喪主が個人で負担するのは難しい金額です。しかも、領収書が発行されない支出もあり、葬儀費用の範囲と合わせて、相続財産から葬儀費用を捻出することに伴う紛争が生じる可能性があります。 葬儀費用を巡って相続トラブルに発展した場合には、弁護士にご相談ください。弁護士であれば、他の相続人等を説得する方法についてアドバイスできます。 また、自身の死後に葬儀のことで迷惑をかけたくないと考えている方は、遺言書を作成する方法や、死後事務委任契約を締結しておく方法等によってトラブルのリスクを抑えられます。それらの方法について気になる方もご相談ください。