メニュー

監修福岡法律事務所 所長 弁護士 谷川 聖治弁護士法人ALG&Associates

遺留分侵害額請求権は、最低限の遺産の取り分をもらえなかった場合に、その財産に相当するお金を請求するものです。以前の「遺留分減殺請求」と基本的には同じものですが、金銭を請求する権利になって名称が変更されました。 被相続人が、赤の他人である友人等に全財産を贈るという内容の遺言書を作成していた場合などに、遺留分侵害額請求権を行使して、受け取れるはずだった遺産に相当するお金を取り返すことができます。 ここでは、遺留分侵害額請求権の概要や計算方法、請求できる者、請求する相手等について解説します。

来所法律相談30分無料・24時間予約受付・年中無休・通話無料

※法律相談は、受付予約後となりますので、直接弁護士にはお繋ぎできません。 ※事案により無料法律相談に対応できない場合がございます。

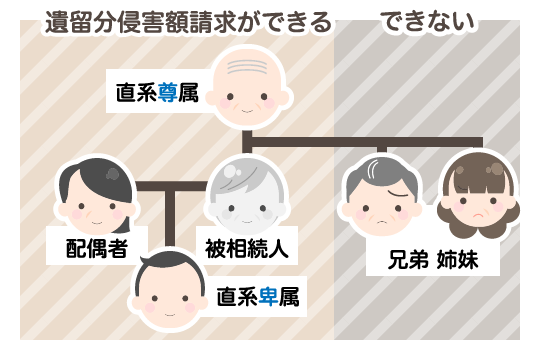

遺留分とは、一定の法定相続人に認められる最低限の遺産の取得分です。 遺留分が認められる者は、次のとおりです。

法定相続人のうち、兄弟姉妹には遺留分がありません。これは、兄弟姉妹が相続する可能性が高くないことから、兄弟姉妹の相続に関する期待よりも、被相続人が遺言書で示した希望を優先するためです。 相続制度は、本来、遺族の生活を保障するための制度であるため、遺族が最低限の財産は相続できるようにするために、遺留分という相続枠が設けられました。法定相続人には、1/2(法定相続分が父母のみの場合は1/3)の遺留分が認められています。 遺留分について、さらに詳しく知りたい方は、下記の記事を併せてご覧ください。

合わせて読みたい関連記事

遺留分侵害額請求権とは、相続財産のうち遺留分侵害額に相当する金銭の支払いを求める権利です。 例えば、Aさんが亡くなったときに、全財産を第三者に遺贈するという遺言書を残していたとします。このような遺贈は、Aさんの配偶者や子などの遺留分を侵害するため、遺留分侵害額請求権を行使することによって、遺留分に相当する金銭を第三者から取り戻すことができます。 Aさんの遺産が3000万円相当であった場合に、親族が配偶者だけであった場合には、配偶者は遺産の1/2にあたる1500万円を請求できます。また、Aさんに配偶者や子がおらず、母親だけがいる場合には、母親は遺産の1/3にあたる1000万円を請求できます。

かつて「遺留分減殺請求権」と呼ばれていた権利は、2019年7月の法改正により「遺留分侵害額請求権」に変更されました。それに伴って、権利の内容に以下の変更が加えられています。

遺留分侵害額請求権は、次の期間を経過した時点で消滅してしまいます。

遺留分侵害額請求権が消滅時効により行使できなくなるのを防ぐためには、消滅する前に権利を行使する必要があります。特に、時間的な余裕があまりない場合には、すぐに弁護士に相談することをおすすめします。 遺留分侵害額請求権を行使すると、相手方が侵害した遺留分に相当する金銭の支払いを求める「金銭債権」を手に入れることができます。ただし、この金銭債権についても、行使せずに放置してしまうと、5年の消滅時効によって消滅してしまうので注意しましょう。

遺留分を侵害する遺贈や贈与等は、遺留分を算定する際に、基礎財産に加えます。 基礎財産に加えるべきものとして、以下のものが挙げられます。

遺留分を算定する際の基礎財産は、贈与時の価格ではなく、相続開始時(死亡時)における評価額で計算します。 なお、ほとんどの生前贈与のケースで特別受益が認められますが、扶養の範囲内での贈与は特別受益にならず、遺留分を算定する際の基礎財産には組み込まれません。

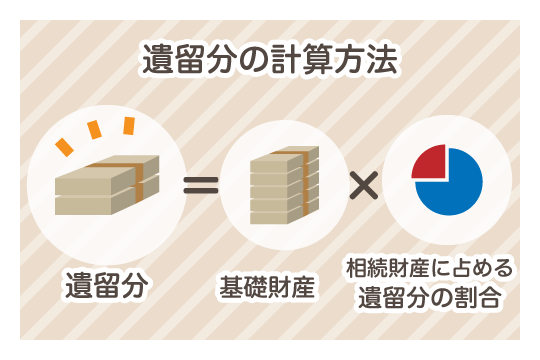

遺留分は、基礎となる財産に対して、遺留分の割合と法定相続分を掛けることで算出できます。

遺留分の金額=基準となる財産額×遺留分の割合×法定相続分

※基礎となる財産額=遺産の金額+相続開始前1年間の贈与額+相続開始前10年間の特別受益-債務の金額

上記の式を前提として、以下の状況を想定し、具体的な遺留分を計算します。

| 相続人 | 配偶者、子A、子B |

|---|---|

| 相続財産に占める遺留分の割合 | 配偶者1/4、子1/4(子Aと子Bは各1/8) |

| 積極財産 | 6000万円 |

| 贈与財産の価額 | 3000万円 |

| 消極財産 | 1000万円 |

上記の表の想定では、基礎財産は「6000万円+3000万円-1000万円=8000万円」となります。 そして、配偶者の遺留分は「8000万円×1/4=2000万円」となります。 また、子Aの遺留分は「8000万円×1/8=1000万円」となります。 子Bの遺留分は子Aと同額の1000万円です。

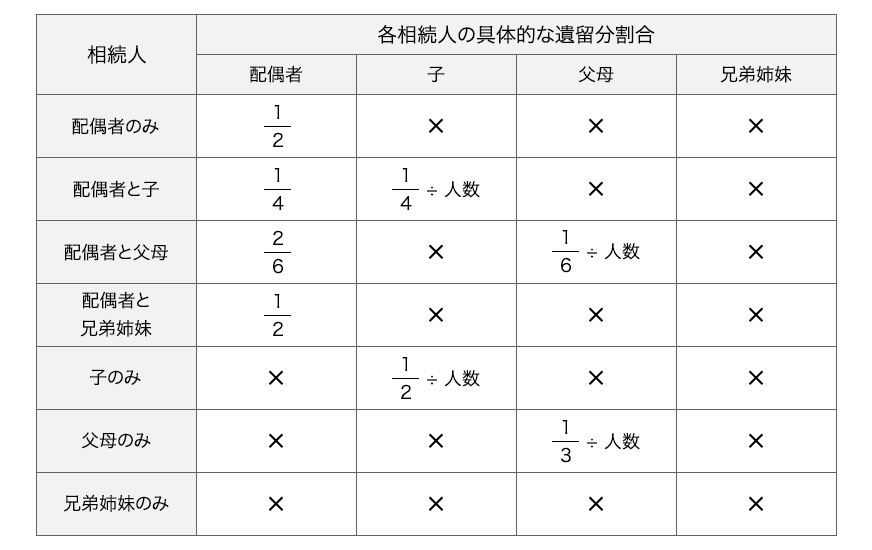

遺留分侵害額請求によって取り戻せるのは、基本的に、法律で定められた「相続できる割合」の半分です。ただし、被相続人の兄弟姉妹には遺留分侵害額請求を行う権利がありません。 なお、法律で定められた「相続できる割合」のことを「法定相続分」といいます。遺留分として確保される財産の金額は、相続人の組み合わせによって変わります。 法定相続分の詳細を知りたい方は、下記の記事をご覧ください。

合わせて読みたい関連記事

相続人が誰であるときに、どの程度の割合の相続財産が遺留分になるのかを下の表にまとめたのでご覧ください。

なお、遺留分は代襲相続人にも認められます。代襲相続とは、本来であれば相続人になる予定であった者が被相続人よりも先に亡くなった場合等に、その子が代わりに相続人になることです。 代襲相続について、さらに詳しく知りたい方は、下記の記事をご覧ください。

合わせて読みたい関連記事

遺留分は、兄弟姉妹を除く法定相続人(配偶者、子、両親・祖父母等)に認められており、下記の条件をすべて満たすときに遺留分侵害額請求が認められます。

なお、相続欠格とは、故意に被相続人を死亡させる等の行為をした者について、自動的に相続権を失わせる制度です。 また、相続廃除とは、被相続人に対して虐待等をした者について、被相続人本人の意思により相続権を失わせる制度です。 相続欠格と相続廃除について、さらに詳しく知りたい方は下記の記事をご覧ください。

合わせて読みたい関連記事

遺留分放棄とは、文字どおり遺留分を放棄することです。その効力は、被相続人の生前に行った場合と、亡くなった後に行う場合とでは異なります。 生前に遺留分放棄をした場合であっても、家庭裁判所の許可を受けなければ有効にならないため、許可を受けていなければ遺留分侵害額請求が可能です。 一方で、被相続人の死亡後の遺留分放棄については、家庭裁判所の許可は不要です。そして、遺留分を一度放棄してしまうと、撤回や取消はできないため、遺留分侵害額請求をすることはできなくなります。

遺留分侵害額請求は、遺贈等により、遺留分を侵害する利益を得た者に対して行います。 また、遺言書の内容を実現するために手続きを行う人物(遺言執行者)がいる場合には、遺言執行者に対しても請求できます。 複数の人間に対して遺贈等が行われた場合において、遺留分を侵害された法定相続人は、以下の順序で請求を行うことになります。

上記の順序について、遺贈を受けた者が複数存在するケース又は生前贈与を受けた者が複数存在し、その贈与が同時にされたケースでは、基本的には受けた遺贈又は贈与の金額に応じて按分します。 また、同時に贈与を受けた複数の者について、遺贈した被相続人が、遺言によって、遺留分侵害額請求を行う対象の優先順位を指定することもできます。これに対して、上記①~④の順序を変更してしまう内容の遺言は無効です。

遺留分侵害額請求で金銭を受け取ると、相続した金額が当初よりも増えることになるため、その金額に対応した相続税の納付が必要になります。そのため、修正申告をして不足分を納めます。 なお、金銭で解決できない状況になってしまい、不動産等の資産を受け取ったケースでは、その後不動産を売却して現金化する際に譲渡所得税が課税されてしまうため注意してください。

相続税にも強い弁護士が豊富な経験と実績であなたをフルサポート致します

遺留分侵害額請求は、以下のように手続きを進めます。

このように、遺留分侵害額請求には段階があります。そのため、どの段階で合意に至るかによって、遺留分を受け取ることができるまでの期間が異なります。

遺留分侵害額請求をするためには、相手方に対して「遺留分侵害額請求をする」という意思表示が必要です。この意思表示は、後で意思表示をしたことの証明となるため、内容証明郵便の送付によって行うことをおすすめします。 上記の意思表示は、口頭やメールによってすることも可能です。しかし、遺留分侵害額請求には期限があり、口頭やメールでは証拠が残らないため、後で言った・言わないの水掛け論になるリスクがあります。 そこで、意思表示をした証明となる内容証明郵便(遺留分侵害額通知書)を送付して通知することによって、意思表示をするべきだといえます。一般的にも、遺留分侵害額請求は内容証明郵便の送付によって行われています。

相手方との協議は、特に定めもないため、当事者だけで行うことが可能です。しかし、相手方は自身が得た利益を失いたくないと考えるのが通常であり、トラブルが発生するリスクは否定できません。相手方との対立が深刻なケースでは、弁護士に交渉を依頼することを検討するべきでしょう。 協議の内容については、特に法律で定められているわけではありません。しかし、遺留分に相当する金銭を、すぐに一括で受け取ろうとすれば、実家などの不動産を売却する手続きが発生する状況等が考えられます。費用等について考えたときに、それがお互いにとって良いことなのか等を冷静に検討する必要があります。

相手方との協議が合意に至った場合には、合意内容をまとめた和解書を作成することになります。書面等の形で残しておかないと、後で訴訟になったとき、合意内容について証明することができなくなってしまうため、必ず作成しましょう。

相手方との協議が合意に至らない場合、家庭裁判所へ遺留分侵害額請求の調停を申し立てます。このとき、最初から裁判を提起することはできず、まずは調停を申し立てることが定められています。これを「調停前置主義」といいます。 申し立てる家庭裁判所は、相手方の住所地を管轄する裁判所か、当事者が合意で定める裁判所です。 調停では、調停委員に間に入ってもらいながら話し合いを行います。この話し合いによって結論を出すことができれば、調停調書にその結論を記載してもらいます。 調停調書は、裁判による判決書と同様の効果を持つので、約束が履行されなければ、強制執行によって金銭の支払いを実現することができます。 調停によっても合意に至らない場合には調停不成立となり、遺留分侵害額請求訴訟を提起することになります。

調停で話し合いがまとまらなかった場合には、遺留分侵害額請求訴訟を提起します。 調停のときには家庭裁判所に申し立てましたが、遺留分侵害額請求訴訟は地方裁判所または簡易裁判所に提起します。訴訟を提起するときには、相続開始の時における被相続人の住所地を管轄する裁判所か、相手方の住所地を管轄する裁判所、または合意で定めた裁判所に行います。 訴状の送達を受けた相手方は答弁書を提出し、その後で口頭弁論が開かれます。 当事者は、訴訟上の和解によって裁判を終結させることも可能ですが、最後まで争い続ければ、最終的には判決が言い渡されます。

相手方が遺留分侵害額請求に応じてくれない場合には、遺留分侵害額請求調停を申し立てることや、遺留分侵害額請求訴訟を提起する方法があります。 遺留分侵害額請求は口頭でも可能であり、請求した証拠を残したいときには内容証明郵便を用いますが、これらに強制力はないため、無視されるおそれがあります。 そこで、遺留分侵害額請求調停を申し立てると、裁判所が関与するため応じてもらえる可能性が高まります。それでも応じてくれない場合には、遺留分侵害額請求訴訟を提起すれば、対応しないと不利に取り扱われてしまうため、相手方は応じざるを得なくなります。

遺留分侵害額請求を受けた場合には、その請求内容をしっかりと確認し、相手方と協議を行うと良いでしょう。 相手方の請求内容を確認するべき理由は、請求されている金額が誤っているケースがあるからです。遺留分侵害額請求は基本的に拒否できないものの、相手方の計算の誤りや時効の完成等により遺留分侵害額請求を逃れられるかもしれないので、事前に発見できれば無用なトラブルを防ぐことができます。 また、相手方の請求内容に明確な間違いがなくても、相手方との協議は行うべきだと考えられます。例えば、相手方が特別受益だと指摘している内容について妥協してもらうことや、相手方が調べた不動産の評価額を引き下げてもらう等の協議が成立することで、遺留分侵害額請求の金額を引き下げることができる可能性があります。 遺留分侵害額請求を受けた場合の対応について、さらに詳しく知りたい方は以下の記事をご覧ください。

合わせて読みたい関連記事

遺留分侵害額請求を行うことを検討してらっしゃる方や、遺留分侵害額請求を受けるおそれのある方は、ぜひ弁護士にご相談ください。 亡くなった方の親族等の間で発生する相続トラブルは、感情的な対立を招きやすく、激しい紛争に発展するおそれがあります。また、遺留分侵害額がいくらになるのかは、資産の評価や生前贈与の解釈等によって変動することが少なくありません。あらかじめ弁護士に相談しておけば、調停や訴訟を回避できる可能性があります。 ご自身の遺留分を侵害されているのではないかとお悩みの方については、時効についても考えなければなりません。弁護士への相談は、お早めのご検討をおすすめします。