メニュー

監修福岡法律事務所 所長 弁護士 谷川 聖治弁護士法人ALG&Associates

相続方法には、「単純承認」「限定承認」「相続放棄」という3つの方法があります。 このうち、限定承認は、相続財産のうちマイナスの財産がプラスの財産を上回っていても、プラスの財産の範囲内で返済すれば良い相続方法です。 とても便利な方法のように見えますが、一人だけで行うことはできず、相続人全員で申し立てなければなりません。また、時間も費用もかかるため、慎重に検討する必要があります。 この記事では、限定承認と他の相続方法との違いや、メリット・デメリット、限定承認を選択するべきケース、手続き、費用等について解説します。

来所法律相談30分無料・通話無料・24時間予約受付・年中無休

0120-979-039

メールお問い合わせ

※法律相談は、受付予約後となりますので、直接弁護士にはお繋ぎできません。 ※国際案件の相談に関しましては別途こちらをご覧ください。 ※事案により無料法律相談に対応できない場合がございます。

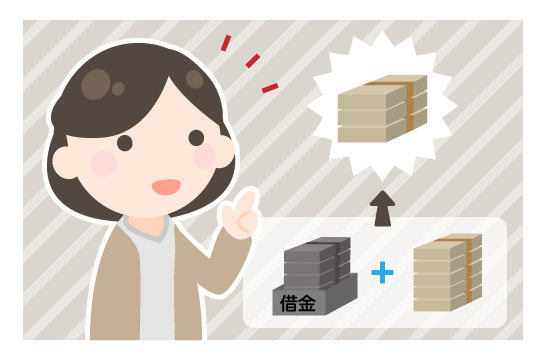

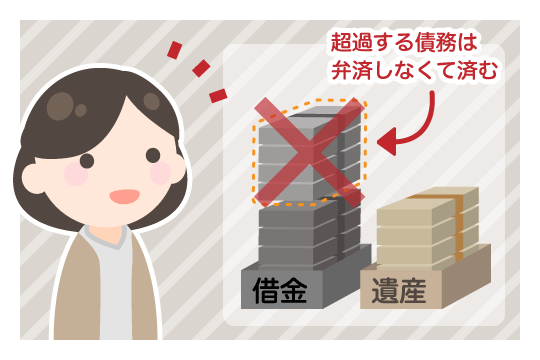

限定承認とは、プラスの財産の範囲内で、マイナスの財産も相続する方法です。 相続財産のうち、マイナスの財産の方が少なければ、余ったプラスの財産を相続することができます。 一方で、マイナスの財産の方が多ければ、弁済する義務があるのはプラスの財産の範囲内であるため、自分の財産から弁済する必要はありません。 以上のことから、とても便利な相続方法のようにも思えますが、手続きに時間がかかる等のデメリットもあるため、選択するときには慎重な検討が必要となります。

単純承認とは、プラスの財産とマイナスの財産を含めたすべての相続財産を無条件に引き継ぐ方法です。 プラスの財産がマイナスの財産を上回っているケースでは単純承認をしても問題ありませんが、マイナスの財産がプラスの財産を超えているケースでは、相続財産で弁済しきれない分を自分の財産から弁済しなければなりません。 つまり、限定承認と単純承認では、マイナスの財産について負う責任の範囲が異なります。 限定承認するためには家庭裁判所での手続きが必要ですが、単純承認には特に手続きは必要ありません。 単純承認に関する詳しい説明は、下記の記事でご確認いただけます。

合わせて読みたい関連記事

限定承認と相続放棄には、以下のような違いがあります。

| 限定承認 | 相続放棄 | |

|---|---|---|

| 制度の概要 | 引き継ぐプラスの財産を上限としてマイナスの財産を引き継ぐ方法 | 最初から相続人でなかった扱いとなり、あらゆる相続財産の引継ぎを拒否する方法 |

| 手続きを行える期間 | 相続の開始を知ってから3ヶ月以内 | 相続の開始を知ってから3ヶ月以内 |

| 手続きの方法 | 家庭裁判所へ限定承認の申述を行う | 家庭裁判所へ相続放棄の申述を行う |

| 熟慮期間の伸長 | 申請が認められれば可能 | 申請が認められれば可能 |

| 相続権の移動 | 発生しない | 発生する |

| 他の相続人の協力 | 相続人全員で行わなければならない | 相続人の1人が単独で行える |

| 適しているケース | ・プラスの財産が高額であり、マイナスの財産が不明なケース ・どうしても手放したくない財産があるケース |

・資産はほとんどなく、巨額の負債があるケース ・他の相続人との関係が悪く、関わりたくないケース |

相続放棄について詳しく知りたい方、相続方法としてどれを選ぶべきかで迷っている方は、下記の記事をご覧ください。

合わせて読みたい関連記事

限定承認をする最大のメリットは、プラスの財産の範囲内でしか「債務を負わない」ことです。つまり、相続財産だけでは完済できない場合に、相続人が自分の財産を使って超過分を弁済する必要はありません。 通常、プラスの財産よりマイナスの財産の方が多い場合、相続財産だけでは債務を完済できませんが、限定承認であれば債務の返済に苦しむおそれはありません。 また、相続放棄をすると、家業に必要な不動産や設備等の相続権を失ってしまいます。しかし、限定承認をすれば、先買権を行使し、家業に必要な財産を相続できる可能性があります。そうすれば、債務整理を行って家業の再建をはかることができます。

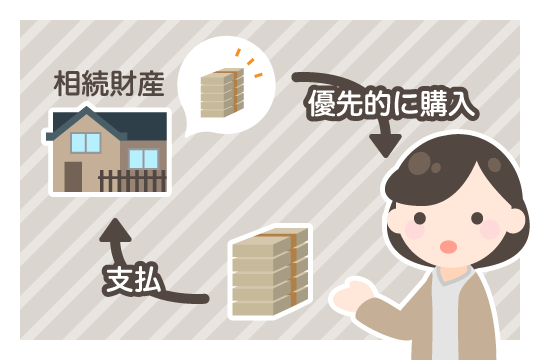

限定承認であれば、「先買権(さきがいけん)」を行使することにより、自宅や店舗等を取得できる可能性があります。 先買権とは、限定承認をした相続人に認められる権利で、家庭裁判所の選任した鑑定人による評価額に相当する金銭を支払えば、特定の相続財産を優先的に取得できる権利です。 相続放棄をすると、自宅等も含めて手放さなければならないため、新たな不動産を取得するための費用がかかってしまいます。今まで住んでいた家に住み続けられるのは、かなり大きなメリットだといえるでしょう。 また、相続放棄をすると、家業に必要な不動産や設備等の相続権を失ってしまいます。しかし、限定承認をすれば、先買権を行使し、家業に必要な財産を相続できる可能性があります。そうすれば、債務整理を行って家業の再建をはかることができます。

限定承認は、一見とても魅力的な相続方法のように思えます。しかし、実際に相続方法として限定承認を選択するケースは少なく、ほとんどの相続人が単純承認しているというのが現実です。 なぜ限定承認の利用者が少ないのかというと、限定承認には、以下のような注意するべき点やデメリットがあるからです。

限定承認の利用手続きは、相続人全員で行わなければならないため、1人でも反対していると限定承認をすることはできません。 そのため、相続人同士の仲が悪かったり、疎遠だったりする場合には、利用するのが難しい相続方法です。 また、相続人が複数の場合には、相続人の中から相続財産清算人を選ばなくてはいけませんが、相続財産清算人に対する報酬や裁判所に納める予納金が必要となります。 相続人が一人で、自身が管理する場合でも、すべての手続きが終わるまで相続財産を管理しなければならないので、負担は大きくなります。

みなし譲渡所得税とは、無償あるいは低額で行われた譲渡について、時価で譲渡したとみなしてかけられる所得税です。 限定承認では、相続財産は「相続開始日に被相続人から相続人に時価で売られた」ものとして扱われます。そのため、時価から財産の取得費等を差し引いてプラスになる場合、利益が出ていると判断され、みなし譲渡所得税がかかってしまいます。 そして、みなし譲渡所得税は被相続人に課される所得税なので、被相続人の「準確定申告」(本来被相続人がするべきだった所得税の申告)を相続人が行います。申告は、自己のために相続が開始されたことを知った日の翌日から4ヶ月以内に行う必要があります。

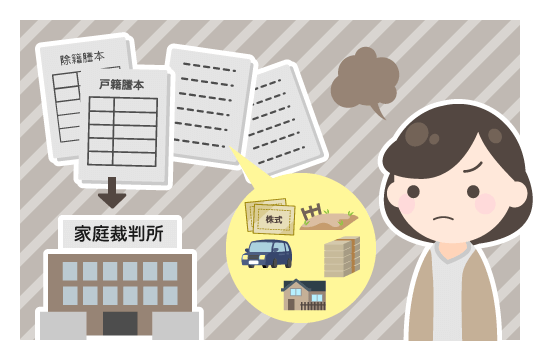

限定承認するには、家庭裁判所に限定承認の申述を行った後、相続財産の清算手続きを行わなければなりませんが、これには相当な時間と手間がかかります。さらに、相続人が複数いる場合には、相続人全員で申述しなければならないので、どうしても一つひとつの手続きに時間がかかってしまいます。 このように、限定承認の手続きは複雑で手間がかかるので、短く見積もっても、終了するまでに半年以上はかかるでしょう。

限定承認をするためには、自己のために相続が開始されたことを知ってから3ヶ月以内に、家庭裁判所に申し立てなければなりません。 相続が開始したことを知ってからの期間を「熟慮期間」といいます。熟慮期間内に延長を申請して認められれば、3ヶ月の期間は延長される場合があります。 ただし、延長が認められるかどうか、どのくらい延長してもらえるのかは、家庭裁判所の判断によって異なります。そのため、相続人間で熟慮期間が異なってしまうこともあり得ます。 限定承認は相続人全員で行わなければならないため、他の相続人が熟慮期間を過ぎてしまうと、限定承認できなくなるおそれがあるのでご注意ください。 熟慮期間の延長方法などを知りたい方は、ぜひ下記の記事をご参照ください。

合わせて読みたい関連記事

限定承認を選択するのが望ましいケースとして、主に以下のようなものが挙げられます。

これらのケースについて、次項より解説します。

相続財産の内容が不明であり、いくら調べても、すべてを把握できない場合には限定承認が有効です。 たとえ、後になって高額なマイナスの財産が判明しても、プラスの財産の範囲内でのみ弁済すれば良いため安心できます。 また、後からプラスの財産が判明するケースもあります。その場合には、問題なく相続することができます。 相続放棄は撤回することができないので、手続きを終えてから高額な財産の存在が分かっても、相続することはできません。そのような事態を防ぐためには限定承認が有効です。

限定承認すれば、思い入れのある家や先祖代々の土地、将来性のある家業等について先買権を行使することにより、手放さずに済む可能性が高いです。 ただし、債権者が知り合いである場合には、信頼関係が崩れて今後の取引等に悪影響を及ぼすおそれがあることに注意しましょう。 手続きを進める前に相続人全員で話し合い、今後の見通しを立てておく必要があります。

限定承認すれば相続権が次順位の相続人に移らないため、親族等に迷惑をかけるおそれがありません。 相続財産に高額なマイナスの財産が含まれている場合に、相続放棄してしまうと、相続権が次順位の相続人に移ってしまいます。そのため、被相続人の親や兄弟等に相続権が移って、相続放棄の手続きをしてもらう必要が生じます。 このとき、次順位の相続人が入院中であるケース等では、大変な迷惑をかけてしまうおそれがあります。 そこで、限定承認すれば、親族等には迷惑をかけずに相続財産を処理することが可能となります。

【限定承認の手続き】

また、限定承認の手続きには、次の費用が必要です。

●収入印紙:申述1件あたり800円分

●連絡用の郵便切手:申立先の家庭裁判所によって金額は異なります

●官報の公告費用:4万円程度

なお、官報とは、法令の公布や、法令の規定に従った公告を行うための文書であり、限定承認を行った場合には裁判所公告としてその事実が掲載されます。これにより、債権者が誰かを確定させることができます。

合わせて読みたい関連記事

限定承認の手続きを相続人が自分で行うことは可能です。ただし、限定承認の手続きは相当複雑で、1年以上時間がかかることもあるので、ほとんどの方が弁護士等の専門家に依頼されています。 弁護士に依頼すれば、複雑な手続きを任せることができ、安心です。

相続財産管理人は、家庭裁判所の職権によって相続人の中から選任されます。なお、相続人が1人であれば、その相続人が管理します。限定承認の申述を行う際に相続財産管理人に指定したい人を上申することによって、指定した相続人を相続財産管理人として選任してもらえる可能性はあります。また、相続財産管理人選任の申立てを別途行うことで、弁護士など、相続人以外の人が選任されることもあります。選ばれた相続財産管理人は、被相続人の相続財産を管理したり、限定承認の申述が受理された後の清算手続きを行ったりすることになります。

限定承認の申立てが受理されたら、相続人の人数によって日数の異なる期限内に、官報公告の掲載依頼を行わなければなりません。 期限は以下のとおりです。

●相続人が1人:5日以内

●相続人が2人以上:10日以内

公告の期間は2ヶ月以上でなければなりません。 また、知れている債権者には催告が必要です。その後、相続財産の換価手続、債権者等への弁済手続を経て、残余財産があれば相続人が取得します。

官報とは、国立印刷局が発行する国の広報紙・機関紙のことで、法令の公布や広報的事項、公告事項といった、政府が国民に広く知らせたい事項が記載されています。行政機関の休日以外は毎日発行されていますが、現在はインターネット上でも読むことができます。限定承認の清算手続きでは、相続財産管理人(相続人が1人しかいない場合には、その相続人)は、債権者と受遺者に対して、「限定承認したこと」と「公告期間内に請求を申し出るべきこと」を官報で公告しなければなりません。官報への公告の申込方法としては、官報販売所に直接行って申し込むほか、メールや郵送で申し込む、官報販売所等のWebサイトで申し込むといった方法もあります。

限定承認は、相続財産の多くをマイナスの財産が占めるケースなどで、債務を負うリスクを回避しながら財産を引き継げる有用な相続の方法です。しかし、単純承認のケース以上に税金がかかったり、全員で手続きしなければならなかったりとデメリットが多いため、実際にはあまり利用されていません。 また、限定承認は手続きも複雑ですし、3ヶ月という短い期間内にメリットとデメリットをよく比較し、利用すべきかどうかを判断するのは難しいことも多いでしょう。 3種類の相続方法の中で、どの方法を選ぶべきかでお悩みの方は、ぜひ弁護士にご相談ください。ご状況をしっかりとお聞きして、最善の方法をアドバイスさせていただきます。