メニュー

監修福岡法律事務所 所長 弁護士 谷川 聖治弁護士法人ALG&Associates

両親や祖父母が、子や孫に対して、まとまったお金を渡すことがあります。 このようなお金は、相続のときに「特別受益」として公平の観点から調整される場合があります。 しかし、あらゆるお金のやり取りが特別受益になるわけではないため、相続のときには整理して考える必要があるでしょう。 ここでは、特別受益の対象になるもの、対象にならないもの、持ち戻しの計算方法、特別受益を考慮しないケース等について解説します。

2分でわかる!【特別受益問題】特別受益ってなに?

※事案により無料法律相談に対応できない場合がございます。

来所法律相談30分無料・通話無料・24時間予約受付・年中無休

0120-177-048

メールお問い合わせ

※法律相談は、受付予約後となりますので、直接弁護士にはお繋ぎできません。 ※国際案件の相談に関しましては別途こちらをご覧ください。 ※事案により無料法律相談に対応できない場合がございます。

特別受益とは、相続人が被相続人から遺贈や生前贈与等によって受けた特別の利益のことです。 特別受益にあたる金額は、相続財産の金額と合算して、各相続人の相続分を決めなければなりません。このとき、相続人が受け取っていた特別受益は、相続分の前渡しとして扱われます。この処理のことを「特別受益の持ち戻し」といいます。 特別受益の持ち戻しの目的は、相続を公平なものとすることです。例えば、生前贈与を長男だけが受けて、二男や長女が受けていなかった場合、生前贈与を考慮せずに残った相続財産を分配すると不公平なので、生前贈与を考慮して是正します。 ただし、家族には扶養義務があるため、特別受益に該当する金銭等のやり取りの範囲は限定されます。 特別受益に該当することの多い代表的な金銭等として、次のようなものが挙げられます。

遺留分とは、兄弟姉妹を除く法定相続人に保障されている、相続財産の最低限の取り分です。これは、法定相続人の相続への期待および同人らの生活を守るために設けられています。 特定の相続人の特別受益の額が、持ち戻しの結果算定された具体的相続分を超えるような場合、その特定の相続人は、相続財産からの取得額はないことになります。ただし、具体的相続分を超える額を他の相続人に支払う必要はありません。なお、特別受益の額が相続財産に比して大きく、他の相続人の取得額が遺留分を下回るときは、遺留分を侵害された相続人は、侵害された遺留分に相当する金銭を、生前贈与等を受けていた人(特別受益者)に対して請求することができます。 遺留分について詳しく知りたい方は、以下の記事をご覧ください。

合わせて読みたい関連記事

特別受益に該当するものとして、主に以下のものが挙げられます。

①生前贈与:生きているときに行う、財産を贈る契約 ②遺贈:遺言によって行う贈与

それぞれについて、以下で解説します。

生前贈与とは、生前に財産を贈与することです。 生前贈与は、すべてが特別受益になるわけではありません。特別受益になるのは、被相続人から相続人への以下のような贈与について、扶養義務の範囲を超える場合であり、個別具体的な事情に基づいて判断されます。

遺贈とは、遺言書によって相続財産の一部を特定の者に贈与することです。遺贈の対象となる特定の者が相続人であった場合には特別受益にあたります。 一方で、相続人でない者に対する遺贈は、基本的に特別受益にはなりません。 ただし、相続人である子ではなく、その子にあたる孫への遺贈を行った場合等では、実質的に子への遺贈と同視できるケースについて、例外的に特別受益として扱われることがあります。

相続人の誰かが利益を得たとしても、特別受益には該当しない場合があります。 以下のものは、特別受益にあたる可能性は低いといえます。

生命保険金は、受取人とされている者の固有財産とされているため、基本的には特別受益に該当しません。 ただし、生命保険金が高額であり、遺産の金額の多くを占めるようなケースについては、例外的に特別受益として扱われる場合があります。

死亡退職金は、遺族の生活保障のために支給されるお金であることから、基本的に特別受益とはされません。 ただし、死亡退職金が高額であり、遺産を受け取った者との公平性をあまりにも欠いている場合については、例外的に特別受益として扱われると考えられます。

孫など相続人以外の者に対する贈与は、基本的に特別受益になりません。ただし、贈与を受けた孫などが以下のような者であった場合には、例外的に特別受益に該当します。

また、孫への贈与が子への贈与と同視できる場合には、特別受益に該当することがあります。

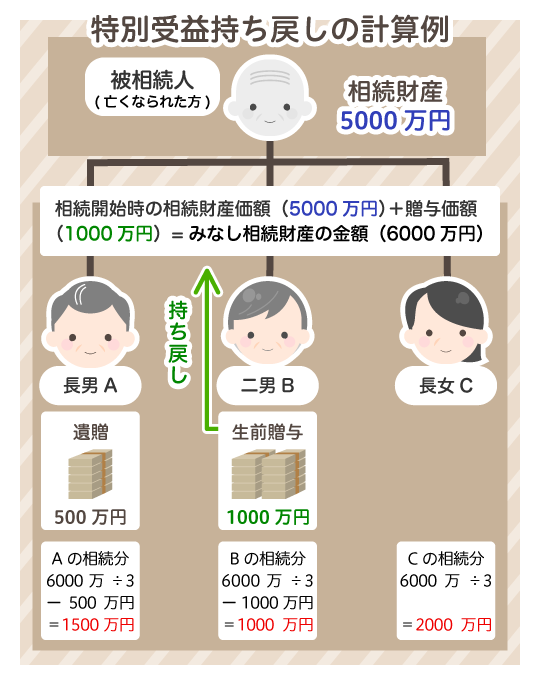

特別受益の計算方法として、まずは以下の式により「みなし相続財産」の金額を算出します。

みなし相続財産の金額=(相続開始時の相続財産価額)+(贈与価額)

そして、みなし相続財産の金額を相続人の相続分にしたがって分配し、特別受益者については特別受益の金額を差し引きます。 例えば、唯一の親が亡くなって、相続開始時の遺産は5000万円であり、法定相続人は長男A・二男B・長女Cである場合について考えます。

長男Aは500万円の遺贈を受け、二男Bは1000万円の生前贈与を受けていた場合、長男Aへの遺贈は相続開始時の遺産から受け取ることになります。一方で、二男Bが受け取った生前贈与は、相続開始時の遺産には含まれていません。 そのため、みなし相続財産の金額は以下の計算から6000万円です。

みなし相続財産の金額(6000万円)=相続開始時の相続財産価額(5000万円)+贈与価額(1000万円)

長男A・二男B・長女Cの法定相続分は同じであることから、「相続財産(6000万円)÷3」により子1人あたりの取り分は2000万円です。そして、長男Aおよび二男Bは特別受益者であることから、それぞれ特別受益額を差し引きます。 そうすると、長男Aが相続により受け取る財産は「2000万円-500万円」により1500万円、二男Bが相続により受け取る財産は「2000万円-1000万円」により1000万円、長女Cが相続により受け取る財産は2000万円です。

特別受益には時効がないので、基本的には、何年前の贈与であっても特別受益として扱われます。 ただし、遺留分の計算をする場合に限り、原則として、10年前までの贈与が持ち戻しの対象となります。

特別受益を受けた場合であっても、以下の場合については、特別受益を考慮せずに済みます。

被相続人から生前贈与を受けていた者が相続放棄をすると、相続人ではなくなるため、特別受益の持ち戻しを行うことはなくなります。 なお、生前贈与を受けても、相続放棄ができなくなることはないので、相続放棄を望む場合は申立ての期限(相続開始を知った時から3ヶ月以内)までに家庭裁判所へ申述しましょう。 ただし、遺留分を侵害するほどの生前贈与を受けていた場合には、相続放棄をしても「遺留分侵害額請求」を受ける可能性が残ります。

マイナスの財産しか残っていない場合には、特別受益の問題は生じません。ここでいうマイナスの財産とは借金等のことです。 たとえ生前贈与が特別受益に該当するとしても、受け取った財産を返還する義務はないので、他の法定相続人に分配する作業は必要ありません。

遺産分割協議において、他の相続人から特別受益についての主張をされた場合でなければ、特別受益の持ち戻しをすると申し出る必要はありません。 なぜなら、特別受益の持ち戻しを行うのは、他の相続人から「不公平だ」と主張された場合に限定されるからです。 遺産分割協議の場において、相続人が様々な主張を行うケースがあり、その一環として他の相続人から「あのときの贈与は特別受益ではないか」と指摘されるかもしれません。その場合には、特別受益に関する主張が正しいかを検討すると良いでしょう。

特別受益は、主張しなければ相続の取り分に反映されません。また、主張しても相手方が認めなければ、遺産分割協議が進まなくなることがあります。 相手方が特別受益について認めず、協議がまとまらなければ、調停や審判等を利用して主張することになります。

特別受益の主張を行うためには、証拠となる資料を集めて具体的な金額を提示します。証拠を集める方法として、以下のようなものが挙げられます。

証拠となる書類等を集めたら、遺産分割協議において特別受益の持ち戻しを主張します。このとき、相手方が納得すれば遺産分割協議は成立します。 しかし、持ち戻しを拒否される等により協議がまとまらなかったら、調停や裁判による解決を検討しましょう。

特別受益証明書とは、自身の相続分以上の特別受益を受けた者が、自らに相続分がないことを証明するために作成する書類です。 この書類を作成することによって、遺産分割協議に参加する必要がなくなります。遺産分割協議とは、相続人が全員集まって遺産の取り分や分配方法を話し合うことであり、全員が合意しなければ成立しません。そのため、自身の取り分がない者が、遺産分割協議に参加しなければならないおそれがあります。 そこで、特別受益証明書を提出することにより、遺産分割協議に参加せずに済むようになります。

相続人が受けた生前贈与が特別受益に該当するか否か、さらに、特別受益に該当した場合に持ち戻さなければならないのか否かの判断は、個別具体的な事情に基づくため、難しいものです。どの贈与が特別受益であるのかは、相続問題が揉める原因になりやすいといえます。 相手方の特別受益について主張する場合や、相手方からの主張について反論する場合には、証拠を提示して争わなければなりません。 そこで、特別受益について弁護士に依頼すれば、客観的な証拠を集めることや、調停や審判等による争いを念頭に置いた対応をしてもらうことができます。

本件は、長男と二男が相続人であり、長男が被相続人から不動産を贈与されていたところ、相手方が当該贈与について特別受益だと主張した事案です。 遺産分割調停において、当該贈与は事業用資産の贈与であったことや、遺言書には「贈与した事実を認めその内容について争わないように」という被相続人の希望が記載されていたことから、持ち戻しの免除の意思表示があったとして争いました。 結果として、特別受益の一部について、持ち戻しの免除を認める内容で調停が成立しました。

※持ち戻し免除の意思表示…被相続人が、相続開始時までに特別受益分を遺産に持ち戻す必要がないとの意思を示すこと

特別受益については、特別受益に該当するのか否かの判断や、該当した場合に具体的な相続分や遺留分を正しく計算することが難しいことが多いです。また、遺産分割調停等の裁判手続きにおいては、裁判所が想定している手続き進行に従って、適時適切に主張していくことが求められます。 そのため、特別受益が問題となる相続は、相続事件の経験豊富な弁護士に依頼することで、手続きを円滑に進め、希望に沿った解決となる可能性が高まります。他の相続人の特別受益を主張したい方や、他の相続人からの特別受益の主張に対抗したい方は、ぜひ私たちにご相談ください。 当事者だけで話し合うと、各々が自身の主張を譲らずに、感情的な対立が深まっていくことになりかねません。なるべく早く専門家に相談することによって、適切に解決することをおすすめします。