メニュー

監修福岡法律事務所 所長 弁護士 谷川 聖治弁護士法人ALG&Associates

財産目録とは、被相続人の財産の内容が分かるように作成された書面です。財産目録を作成することで、相続人が遺産を相続すべきか否かを判断しやすくなるだけでなく、相続人の遺産に関する話し合いがまとまりやすくなります。

本記事では、

・財産目録が必要なケース

・財産目録を作成するメリット

・財産目録作成の費用、書式、記載例 等

について解説します。

来所法律相談30分無料・通話無料・24時間予約受付・年中無休

0120-885-017

メールお問い合わせ

※法律相談は、受付予約後となりますので、直接弁護士にはお繋ぎできません。 ※国際案件の相談に関しましては別途こちらをご覧ください。 ※事案により無料法律相談に対応できない場合がございます。

財産目録とは、相続財産がわかるように一覧にしたものです。預貯金や不動産、株式といったプラスの財産はもちろん、借金や未払金等のマイナスの財産も記載することが求められます。 また、それぞれの財産は金融機関等の名称だけでなく、財産を間違いなく特定できるような口座番号等の情報まで記載する必要があります。 財産目録を作成するのに最も良いタイミングは、遺言書を作成するときです。財産目録があれば、遺言書への記載漏れや、特定の相続人への遺産の偏りを防ぐことができます。 どのように相続財産の調査を進めれば良いのか、気になる方は下記の記事も併せてご確認ください。

合わせて読みたい関連記事

財産目録が必要となる場合として、主に以下が挙げられます。

一般的な相続では、財産目録を作成することは義務ではありません。しかし、遺言執行者に指定・選任された場合には、必ず相続財産を調査して財産目録を作成し、相続人に交付する必要があります。

財産目録を作成するメリットとしては、次のようなものが挙げられます。

財産目録があれば、遺産の全体像を相続人全員が把握できるので、被相続人と同居していた相続人と、遠方に住んでいた相続人との間に生じる、遺産への認識違いによるトラブルを最小限にできます。また、相続放棄や限定承認を決めるための資料になります。

遺産分割協議では、全ての相続財産の分配方法等を決める必要があります。財産目録を作成するときに、相続財産を全て調査しておけば、新たな争いが生じるリスクをなくすことができます。

相続税は、相続が開始してから10ヶ月以内に申告しなければなりません。相続税の計算には財産目録が必須です。

財産目録は自分で作成することも可能ですが、弁護士・税理士・司法書士・行政書士といった専門家に依頼することをおすすめします。 なぜなら、ご自身で作成する場合、相続財産の調査からそれぞれの財産評価額の算出まで行わなければならず、かなり負担が大きいからです。 さらに、多くの時間をかけて財産目録を作成しても、他の相続人から財産隠しを疑われたり、評価方法について反論を受けることがあります。 この点、専門家であれば、財産目録の作成を含めた相続全般のサポートができます。 特に、弁護士に依頼するメリットとして、依頼者に代わって交渉できることが挙げられます。他の相続人と争いになったときに交渉することは、基本的に弁護士しかできないので、弁護士に依頼されることをおすすめします。

財産目録を作成する際には、相続財産の有無や金額などを調べる実費がかかるほか、弁護士などの専門家に依頼する場合には弁護士費用などが必要になります。 財産目録の作成にかかる実費や弁護士費用は、財産の種類や数、依頼する法律事務所などによって変わってきますが、一般的な相場は5万~10万円程度となることが多いです。この金額は、調査する対象財産が多いほど高額となる傾向にあります。 弁護士法人ALGにご依頼いただく場合に必要となる費用は、下記の記事でご確認いただけます。

相続でかかる弁護士費用財産目録には、特に決められた用紙やフォーマットはありません。そのため、手書きすることや、エクセルを使用して作成することも可能です。 しかし、相続手続をスムーズに進めるために、わかりやすい財産目録を作成するのが望ましいでしょう。 裁判所のWebサイトでは、財産目録のテンプレートをダウンロードできます。これを用いれば、預貯金や株式等の有価証券、生命保険、不動産等の財産をまとめて記載し、簡単に財産目録を作成することができます。

遺産分割書式集 | 裁判所財産目録には、記載した財産がしっかりと特定できるように、被相続人のプラスの財産と、マイナスの財産の両方をすべて漏れなく記載する必要があります。 複数の不動産や預貯金等があるときに、財産を特定するために、不動産であれば所在地や地目、面積等を、預貯金であれば金融機関名や支店名、口座種別、口座番号等を明記しましょう。

財産目録には、あらゆる金銭的価値のある遺産について、種類や数量等を見やすくまとめる必要があります。 記載するべき遺産として、主に以下のものが挙げられます。

これらのうち、預貯金については、被相続人が亡くなったときの残高を用います。どの預貯金かを判別できるように、金融機関名や口座番号等を明記しましょう。 負債は、特に重要な項目だと考えられるため、なるべく本人が生きているときに確認しておくことをおすすめします。

遺言書を作成する場合等、生前に財産目録を作成するときには、いつ、どのように財産を評価したのかを記載する必要があります。 なぜなら、遺産分割や相続税の申告等では、被相続人が亡くなった時点の評価額を基準とするため、金額が変動していることが多いからです。

具体的には、以下のような手順で作成することになります。

財産目録に記載するべき具体的な内容は、財産の種類によって異なります。 次項より、財産ごとに記載するべき内容とその書き方について解説していきます。

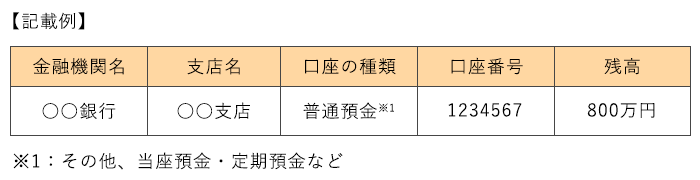

財産目録の預貯金の欄には、記載例のように、「金融機関名・支店名・口座の種類・口座番号・残高」といった、相続財産の対象となる預貯金を特定できる情報を記載します。 預貯金の「残高」の欄には、相続が開始した日の預貯金の残高を記載するのが基本です。その際には、通帳の記載や金融機関に発行してもらう残高証明書などが参考になるでしょう。 また、現金については、保管している場所と金額を記載しておきましょう。

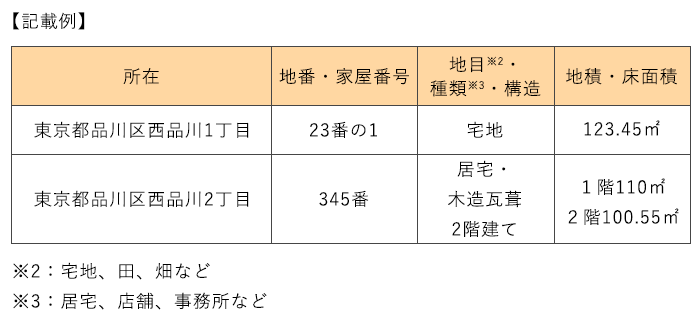

財産目録の不動産の欄には、記載例のように、土地については「所在・地番・地目・地積」等を、建物については「所在・家屋番号・種類・構造・床面積」等を記載します。 また、備考欄には、不動産について特有の事情を記載します。例えば、賃貸物件であり賃借人がいる旨や、他者と共有している旨等です。

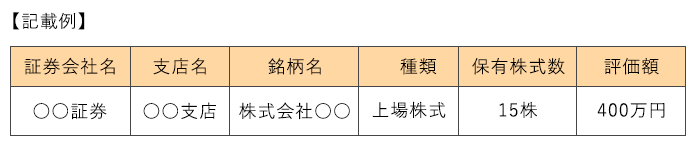

財産目録の有価証券の欄には、記載例のように、株式・国債・社債などの対象となる有価証券を特定できるように、「証券会社名・支店名・銘柄名・保有株式数・評価額」といった内容を記載します。 有価証券は電子化されていることも多いため、株券等の券面が交付されない場合があります。電子化された有価証券の存在や金額などを確認するためには、金融機関や証券会社からの郵便物やメールを調べたり、通帳の取引履歴を確認したりする必要があります。

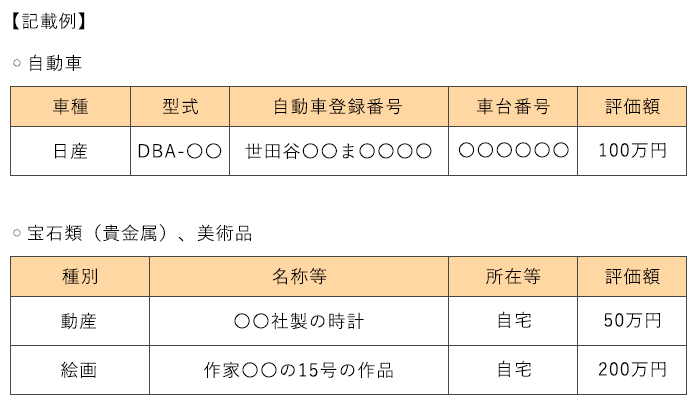

自動車・宝石類・美術品

不動産以外の遺産は、動産と債権に区別して記載するのが一般的です。 種類によって財産目録への記載方法は異なりますが、対象となる相続財産を特定できる内容にすることが求められます。 自働車であれば、財産目録に「車種・型式・自動車登録番号・車台番号・評価額」といった内容を記載します。

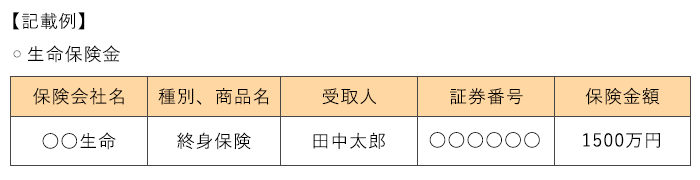

生命保険金

生命保険金(死亡保険金)は債権のひとつですが、基本的には受取人の固有の財産になるため、遺産分割の対象にはなりません。なお、被相続人本人が受取人に指定されているときには相続財産になるため、分割を行います。 ただし、生命保険金は民法上の相続財産でない場合でも相続税の課税対象になるため、財産目録に記載しておいた方が良いでしょう。 絵画や焼き物、掛け軸といった美術品や貴金属などの動産が相続財産に含まれる場合、その評価額は、仮に売却した場合の金額を参考にして算出するのが一般的です。

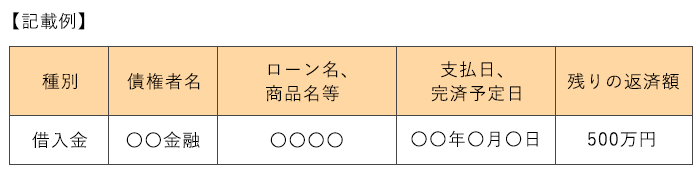

財産目録には、借金や未払金等のマイナスの財産も記載します。 具体的には、記載例のように、マイナスの財産を特定できるように記載します。 主なマイナスの財産は、以下の方法で確認すると良いでしょう。

記載内容のうちの「残りの返済額」については、金融機関等の債権者に問い合わせることもあります。 それぞれの借入金等について、毎月の返済額や完済予定日を記載しておくと、相続放棄するべきかを判断しやすくなります。

財産目録の作成に期限は定められていません。しかし、財産目録は、相続方法の選択や相続税の申告の必要性・納付額の確認などに役立ちます。そこで、なるべく手続きの期限を考慮して、相続財産を調査し、財産目録を作成していくべきでしょう。 相続方法の選択は、相続が開始したことを知った時から3ヶ月以内に行わなければなりません。また、相続税の申告は、相続が開始したことを知った日の翌日から10ヶ月以内にする必要があります。そのため、できれば相続開始から3ヶ月に間に合うように作成するのが望ましいでしょう。

税務署や、相続した不動産の名義変更などを行う法務局から、財産目録の提出を求められることはありません。しかし、家庭裁判所に遺産分割調停を申し立てる場合や、限定承認などの特定の相続方法を選択する場合には、申立先の家庭裁判所から提出を求められます。また、税務署に相続税を申告する際、財産目録そのものの提出は求められませんが、申告書に相続財産の一覧を記載する必要があります。したがって、実質的に財産目録が必要だといえるでしょう。

下記のいずれかの方法をとって、身内の方に作成してもらった財産目録の信頼性を確認すると良いでしょう。

・ご自身で弁護士に依頼し、相続財産を調査し直す方法

弁護士があらためて一から相続財産を調査し、相続財産の記載漏れや評価額の誤りなどがないかを確認します。修正箇所があった場合は、そのまま財産目録の作り直しも任せられます。

・家庭裁判所の遺産分割調停を利用する方法

遺産分割調停では、第三者である家庭裁判所の調停委員会を挟むので、冷静な話し合いができます。そのため、お身内の方に作成してもらった財産目録の不審点についても落ち着いて説明を聞くことができますし、不満があればこちらからの意見も穏やかに伝えられるので、トラブルに発展することなく財産目録を見直すことが可能です。

財産目録を作成するときには、相続財産の種類別に所在や数量、評価額などを明記して、対象の相続財産を特定できるようにしなければなりません。相続財産が多い場合には、かなりの時間と手間がかかります。 また、相続財産の評価方法や評価額をめぐって争いとなるケースや財産隠しを疑われるケースは珍しくなく、信頼に足る適正な財産目録が作成されることは当たり前ではないのです。 この点、相続問題に強い弁護士に財産目録の作成を依頼すれば、作成の負担がなくなり、正確性を疑われるリスクを下げることもできます。 財産目録の作成でお困りのときには、ぜひ弁護士にご相談ください。